AMB uçot dərəcəsini 7,25 faizdən 7.5 faizə yüksəldib

Azərbaycan Mərkəzi Bankının (AMB) İdarə Heyəti faiz dəhlizi parametrlərinin yüksəldilməsi haqqında qərar qəbul edib. Uçot dərəcəsi 7,25 faizdən 7,5 faizə, yuxarı həddi isə 8,25 faizdən 9 faizə yüksəldilib. Dəhlizin aşağı həddi 6 faizdə saxlanılıb.

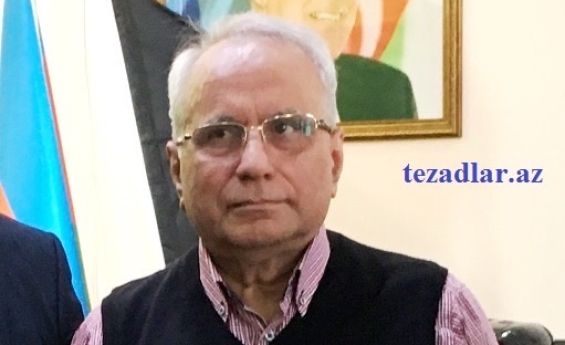

Qərarı şərh edən İqtisadi İslahatların Təhlili və Kommunikasiya Mərkəzinin icraçı direktoru Vüsal Qasımlı bildirib ki, qlobal səviyyədə inflyasiya riskləri artır: “Beynəlxalq Valyuta Fondu və Dünya Bankı başda olmaqla əksər proqnoz verən mötəbər qurumlar 2021-ci ildə sürətlənən inflyasiyanın 2022-ci ildə də həm inkişaf etmiş, həm də inkişaf etməkdə olan ölkələrdə yüksək olacağı, yalnız 2023-ci ildə səngiyəcəyi barədə mülahizələr irəli sürürlər.” Vüsal Qasımlının sözlərinə görə, Azərbaycanda da inflyasiya 6,7 faiz olmaqla hədəf dəhlizinin yuxarı həddini – 6 faizi aşıb: “Lakin Rusiya, Türkiyə, Avropa və ABŞ ilə müqayisə edəndə Azərbaycanda inflyasiya hədəf dəhlizindən nisbətən daha az uzaqlaşıb. Buna baxmayaraq Azərbaycan Mərkəzi Bankı inflyasiyanı hədəf dəhlizinə qayıtmasına və lövbər salmasına çalışır.”

V.Qasımlının sözlərinə görə, Azərbaycanda xarici dövlət borcunun ÜDM-in 20 faizindən az olması və icmal büdcənin ötən il 3,9 milyard manat profisiti inflyasiyanı cilovlayır.”

V.Qasımlı bildirib ki, monetar siyasət qısamüddətli dönəmdə təsirlidir, məsələn, məcmu tələbə və ya inflyasiyaya təsir etməklə: “Belə qəbul edilir ki, monetar siyasət uzunmüddətli dönəmdə neytraldır, məsələn, uzunmüddətli dönəmdə iqtisadi artıma təsir edə bilməz. Buna görə də monetar siyasətdən qısamüddətli dönəmdə məcmu tələbə təsir göstərməklə inflyasiya hədəfinə nail olmağa çalışılır. Beləliklə, monetar siyasət buraxılış (output) dinamikasına və biznes dövrünə (tsikli) təsir göstərir, başqa sözlə, monetar siyasət ya anti-tsiklik olur, ya da ki, biznes dövrünün “hamarlanmasına” xidmət edir. Məsələn, Mərkəzi Bank məcmu tələbi və inflyasiyanı aşağı salmaq istəyəndə, nominal faiz dərəcəsini artırmaqla pul siyasətini sərtləşdirir. Effektiv olması üçün monetar siyasət həm Lukas və Sarjentin qeyd etdiyi kimi, qabaqcadan müəyyənləşdirilə bilən, həm də Vudfordun dediyi kimi sistematik, anlaşıla bilən və şəffaf olmalıdır. Yalnız bu halda Mərkəzi Bank gözləntilərin düzgün idarə olunmasını təmin edə bilər. Monetar siyasətin məcmu tələbə əsas təsir kanalı faiz dərəcəsi və məzənnədir.

Keçən il Mərkəzi Bankın sentyabr, oktyabr və dekabr aylarında uçot dərəcəsini üç dəfə ardıcıl yüksəldərək 7.25%-ə çatdırması ilk təsirlərini qısa-müddətli pul bazarında göstərir. Mərkəzi Bankın uçot dərəcəsini artırması bazara birbaşa deyil, tədriclə təsir göstərir. Çünki uçot dərəcəsi əvvəlki deyil, məhz yeni depozit və kreditlər üçün siqnaldır. Bazar iştirakçıları da buna uyğun olaraq maliyyə məhsullarının qiymətinə yenidən baxırlar, o cümlədən, uçot dərəcəsi depozit və kredit faizlərinə artırıcı təsir göstərir. Beləliklə, uçot dərəcəsinin uzunmüddətli təsirləri meydana çıxır, yüksək faizlər daha sərt monetar siyasətlə nəticələnir. Real faiz dərəcələrinin yüksəlməsi ev təsərrüfatlarının və biznesin istehlak və sərmayələrini məhdudlaşdırır. Eyni zamanda həm əhali, həm də biznes daha yüksək faizlər şəraitində daha çox yığıma meyllənirlər. Beləliklə, qısa-müddətli dönəmdə məcmu tələbin kiçilməsi ÜDM-ə də azaldıcı təsir göstərir. İnflyasiya təzyiqləri azalır. Əsas odur ki, daha yüksək cari və gözlənilən real faiz dərəcələri iqtisadi agentlərin məcmu tələbin gələcəkdə azalması ilə bağlı gözləntilərini yaradır. İnflyasiya gözləntilərinin aşağı düşməsi gələcək inflyasiyanı da cilovlayır. Göründüyü kimi, Mərkəzi Bankın uçot dərəcəsini artırması inflyasiyanı cilovlamağa hesablanıb.”

V.Qasımlının sözlərinə görə, Mərkəzi Bankın digər təsir kanalı manatın mübadilə məzənnəsidir: “Son bir ildən artıq müddətdə manatın nominal effektiv məzənnəsi həm ümümi, həm də qeyri-neft sektoru üzrə artıb. Nəticədə manatla ifadə olunan maliyyə alətlərinə yatırımlar daha cəlbedici olur. Azərbaycanın maliyyə bazarında dedollarlaşma və izafi likvidlik, həmçinin Mərkəzi Bank notları və Maliyyə Nazirliyinin dövlət qiymətli kağızlarının manatla ifadə olunan faiz dərəcələrinin region ölkələri ilə müqayisədə aşağı həddə olması da bu amillə bağlıdır. Amma etiraf edək ki, manatın real effektiv məzənnəsinin yüksəlməsi yerli məhsulları baha, xarici məhsulları isə ucuz hala gətirir. Misal kimi deyə bilərik ki, keçən il Türkiyədəki devalvasiyadan sonra bu ölkədən Azərbaycana məhsul idxalının necə sürətlə böyüməsinin şahidi olduq. Beləliklə, möhkəmlənən manat həm də daxili istehsala olan tələbi zəiflədir, idxalı stimullaşdırır və inflyasiyanı cilovlayır”.

TƏQDİM ETDİ: JASMİN